こんにちは、lizard.kです。

先週、金融庁の金融審議会「市場ワーキング・グループ」が出した報告書が話題になっていますね。人生100年時代と言われますが、長寿化によって公的年金だけでは老後資金が2,000万円不足するというものです。

無責任だという野党からの批判に対して麻生大臣が釈明に追われたりしていますが、こういった報道は都合が良い部分だけを切り取っているので、正確に理解するためには出処のソースを読むのが重要だと思っています。

金融庁の報告書の内容

問題の報告書は金融庁のサイトで公開されている以下のものです。

さらに、出処を追っていくと第21回市場ワーキング・グループに出された厚生労働省年金局が提出した「iDeCoを始めとした私的年金の現状」という資料に辿り着きます。

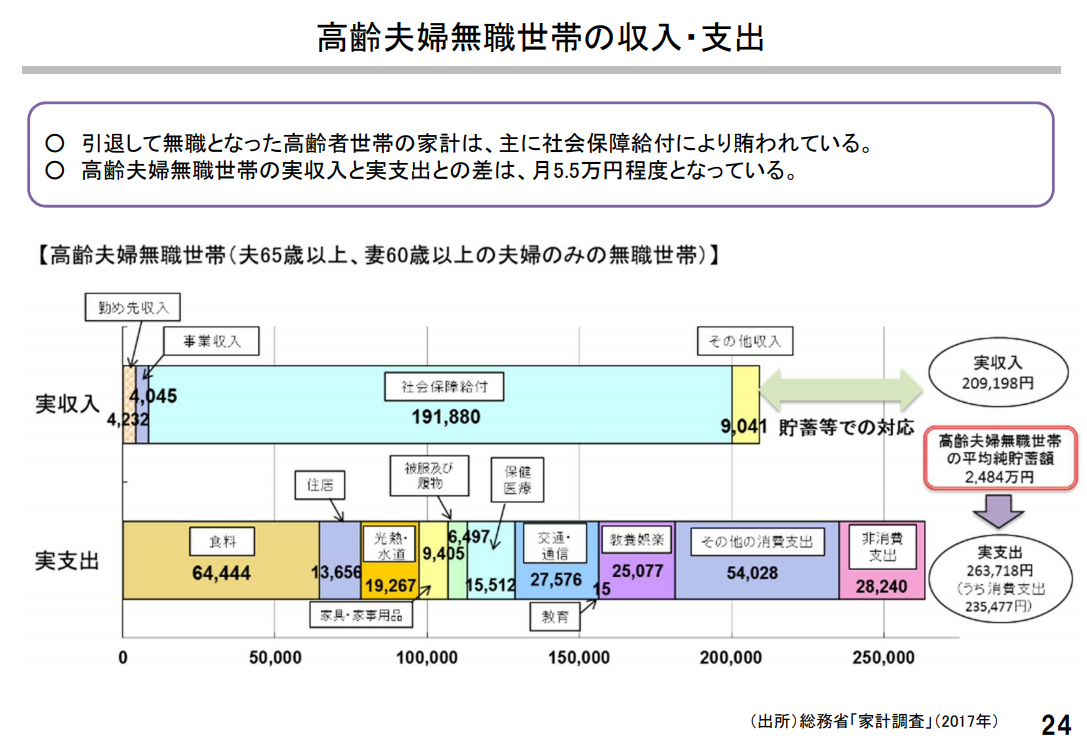

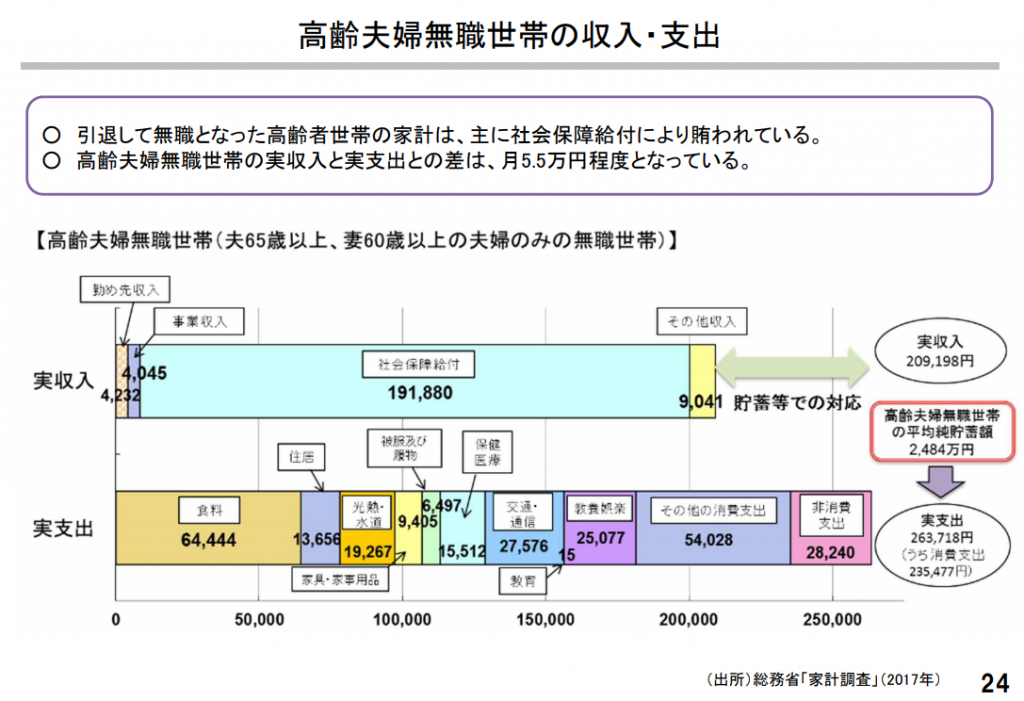

そこでは以下の図が載っており、高齢者夫婦無職世帯の平均的な収入と支出の差は、月5.5万円の不足となることが示されています。

引用:金融審議会「市場ワーキング・グループ」(第21回)資料2 厚生労働省提出資料

これを受けて、今回の報告書では以下のように書かれています。

(1)長寿化に伴い、資産寿命を延ばすことが必要

前述のとおり、夫 65 歳以上、妻 60 歳以上の夫婦のみの無職の世帯では毎月の不足額の平均は約5万円であり、まだ 20~30 年の人生があるとすれば、不足額の総額は単純計算で 1,300 万円~2,000 万円になる。この金額はあくまで平均の不足額から導きだしたものであり、不足額は各々の収入・支出の状況やライフスタイル等によって大きく異なる。当然不足しない場合もありうるが、これまでより長く生きる以上、いずれにせよ今までより多くのお金が必要となり、長く生きることに応じて資産寿命を延ばすことが必要になってくるものと考えられる。重要なことは、長寿化の進展も踏まえて、年齢別、男女別の平均余命などを参考にしたうえで、老後の生活において公的年金以外で賄わなければいけない金額がどの程度になるか、考えてみることである。それを考え始めた時期が現役期であれば、後で述べる長期・積立・分散投資による資産形成の検討を、リタイヤ期前後であれば、自身の就労状況の見込みや保有している金融資産や退職金などを踏まえて後の資産管理をどう行っていくかなど、生涯に亘る計画的な長期の資産形成・管理の重要性を認識することが重要である。

この前半部分が切り取られて、「老後資金が2,000万円不足」という報道になっていますが、私が大切だと思うのはむしろ後半の部分です。

年金は100年安心だとか、いや破綻するとか極端な言い方をされることが多いですが、「破綻はしないけどそれだけじゃ足りないよね。でも幾ら足りないかはどんな生活を送りたいかによるので、それを考えるきっかにして欲しい」というのがこの報告書の言いたいことじゃないでしょうか。

ですので、それがいいかどうかはともかく、この報告書が公表されたことには意味があると思うのです。ちなみに「市場ワーキング・グループ」の座長である神田秀樹教授は会社法で有名な方で、私もかつてこの方が書いた教科書で勉強したことがあります。

老後資金の不足額の把握

このギャップを埋める金融資産があればよいですが、なかなかそうはいきませんよね。我が家も全然足りないです(笑)

そこで、まずは自分の公的年金の受給額と、家計の支出額を把握することが必要です。

例えば先に挙げた図中で住居費が13,656円になっていますが、これはあくまで平均だとしても持ち家でないと難しいでしょう。実際にこの図の出処となっている総務省の家計調査(2017年)でも、二人以上の世帯のうち高齢無職世帯の持家率の平均は94.0%となっています。信じがたい気もしますが、持ち家であってもマンションなら管理費や修繕積立金がかかりますし、賃貸であればさらに不足は大きくなりますので注意が必要でしょう。

年金の受取額については、ねんきんネットを使えば見込額が分かります。何歳まで働いて保険料を収めるのかや、受け取り時期の繰り上げ・繰り下げのシミュレーションも出来るので結構便利です。

私は仕事が好きというか、幸い好きなことを仕事に出来たので、働ける限り働きたいと思っています。また、学生時代に国民年金保険料を払わなかったお馬鹿さんなので、60歳以降も任意加入を続けるとどのくらい受給額が増えるかなどを、ねんきんネットで計算しています。

投資の重要性

これが金融庁が一番言いたかったことなのでしょうが、積立NISAやiDeCoなどの税制優遇制度や、低コストのインデックス・ファンドの充実など、投資環境も整いつつあります。

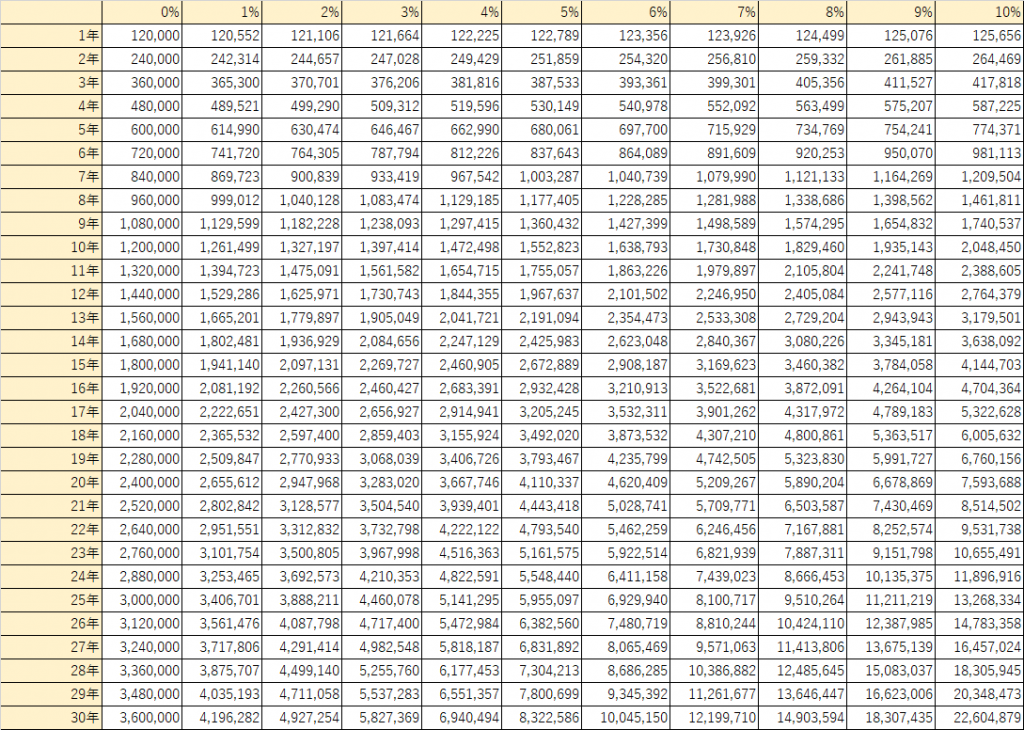

以下の表はExcelのFV関数で計算したものですが、仮に毎月1万円ずつ5%の利回りで積立投資できれば10年後には約155万円、20年後には約411万円になります。

仮に積立NISAの限度額である年間40万円の枠を使い切るように月33,333円を投資したとして、年利5%で運用できれば10年後には約517万円、20年後なら約1,370万円になります。タンス預金なら10年後は400万、20年後は800万円なので、複利の力は大きいですね。

ちなみに積立NISAなら、楽天カードで決済可能で貯まったポイントも使える楽天証券がオススメです。

年利5%の運用というのも、非現実的な想定ではありません。国内株式では厳しそうですが、以下の表の通り先進国株式などを使えば、景気の減速にも耐えうると思います。とはいっても、未来のことは分かりませんので、自己責任ですが。。。

| 過去10年 | 過去20年 | 過去30年 | |

| 米国株式 *1 | 16.5% | 5.6% | 9.4% |

| 先進国株式 *2 | 13.9% | 5.2% | 8.6% |

| 新興国株式 *3 | 9.0% | 7.7% | 8.1% |

| 全世界株式 *4 | 12.9% | 4.9% | 6.6% |

| 国内株式 *5 | 9.0% | 2.6% | -0.1% |

*1 S&P 500 (配当込み) (円)

*2 MSCI コクサイ・インデックス (KOKUSAI) (円)

*3 MSCI エマージング・マーケット・インデックス (円)

*4 MSCI オール・カントリー・ワールド・インデックス (ACWI) (円)

*5 TOPIX トピックス (配当込み)

引用元:myINDEX わたしのインデックス

今後は副業を容認する企業も増えるでしょうし、ただ悲観してばかりいたり、思考停止に陥るのではなく、今回の報告書を将来を考えるきっかけにしたいと思います。

報告書には「65歳以上の4人に1人が、認知・判断能力に何らかの問題を有している」とか恐ろしいことも書かれていました。。

コメント